17-05-2024 - Economy - The WACC [EN]-[IT]

~~~ La versione in italiano inizia subito dopo la versione in inglese ~~~

ENGLISH

17-05-2024 - Economy - The WACC [EN]-[IT]

The WACC

What is it

The acronym WACC stands for Weighted Average Cost of Capital and identifies the average cost of capital. This economic parameter is understood as the cost that the company must bear to raise financial resources from shareholders and third-party financiers.

The Weighted Average Cost of Capital is a weighted average between the cost of equity capital and the cost of debt.

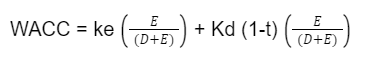

WACC = ke(E/(D+E))+kd (1-t) (E/(D+E))

rewritten

Where:

-ke= cost of equity capital

-kd= cost of debt

-E= net worth

-D= debt

-t= tax rate on income taxes

Composition

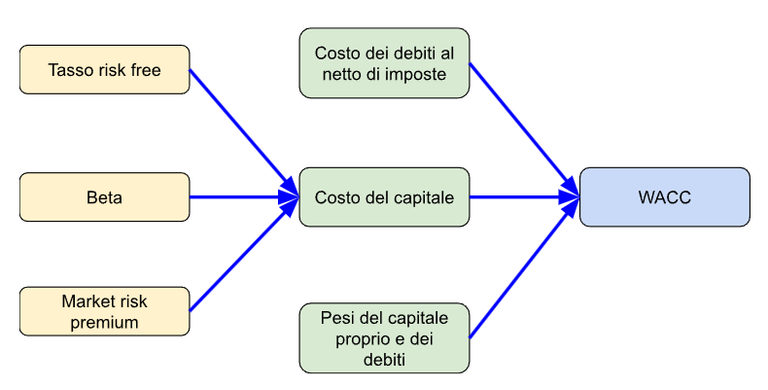

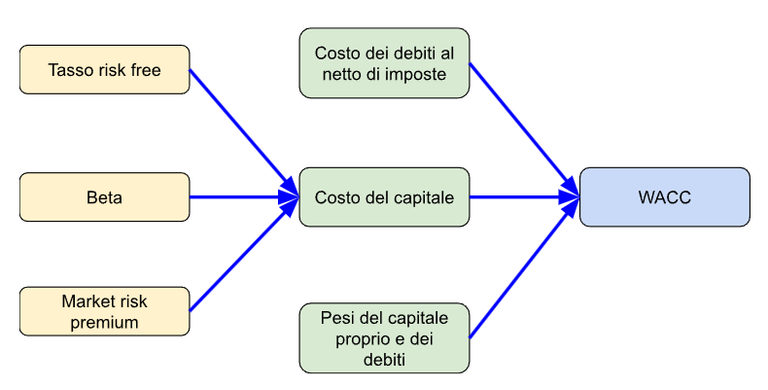

Below is a diagram of how the WACC is composed

The WACC can be split into two components, the cost of equity (opportunity cost) and the cost of debt, each weighted with their respective "weights"

Cost of equity capital

Cost of Equity or cost of equity capital is the cost of equity capital corresponding to the minimum rate of return that a company must offer to its shareholders in exchange for the contribution of liquidity by the shareholders themselves.

The cost of capital is defined as CAPM (Capital Asset Pricing Model)

Cost of equity capital

The cost of equity capital is usually defined by the acronym ke.

how is it calculated

ke= kf + ß MRP

Where:

ke= cost of equity capital

kf= return on securities with zero risk

Beta= non-diversifiable systematic risk coefficient

MRP= corporate risk premium (market risk premium)

Note:

MRP

The market risk premium is understood as the higher return expected from the stock market (Km) compared to an investment in risk-free debt securities (Kf = risk free rate).

Summing up:

Km = expected return from the stock market

Kf = investment in risk-free debt securities

Beta Coefficient

The beta coefficient measures the specific riskiness of the individual company. We can say that it is the amount of risk that the investor bears by investing in a particular company rather than in the stock market as a whole.

The term ß Beta

Still regarding the cost of equity we can reason on the following formula.

ß Beta= COV (Ri * Rm) / VAR (Rm)

Where:

ß = the company's beta

Ri = the expected return on stock i

Rm = the expected return of the market portfolio

What Beta tells us

-beta >1

the stock moves in the same direction as the market and with greater fluctuations than the market itself

-0 < beta <1

the stock moves in the same direction as the market, but with smaller fluctuations than the market

-0 > beta >-1

the stock moves in the opposite direction to the market, albeit in a limited manner

-beta <-1

the stock moves in the opposite direction to the market and fluctuates more than the market itself

Conclusions

The weighted average cost of capital, usually defined by the acronym WACC, is a valuable tool for evaluating the success of a company, whatever its size.

Request

The WACC is a rather important financial metric, but I don't hear about it often, neither in the company nor among my investor friends. Have you already heard of the WACC (the weighted average cost of capital)?

ITALIAN

17-05-2024 - Economia - Il WACC [EN]-[IT]

Il WACC

Cosa è

La sigla WACC sta per Weighted Average Cost of Capital ed identifica il costo medio del capitale. Questo parametro economico è inteso come il costo che l'azienda deve sostenere per raccogliere risorse finanziarie presso soci e terzi finanziatori.

Il Weighted Average Cost of Capital è una media ponderata tra il costo del capitale proprio ed il costo del debito.

WACC = ke(E/(D+E))+kd (1-t) (E/(D+E))

Riscritta sotto un altra forma

dove:

-ke= costo capitale proprio

-kd= costo dell’indebitamento

-E= patrimonio netto

-D= indebitamento

-t= aliquota fiscale sulle imposte dei redditi

Composizione

Qui di seguito un diagramma di come è composto il WACC

Il WACC può essere scisso in due componenti, il costo dell'equity (costo opportunità) ed il costo dell'indebitamento, ognuna ponderata con i rispettivi "pesi"

Costo del capitale proprio

Cost of Equity o costo del capitale proprio è il costo del capitale proprio corrisponde al tasso di rendimento minimo che un'azienda deve offrire ai suoi azionisti in cambio dell’apporto di liquidità da parte degli azionisti stessi.

Il costo del capitale viene definito come CAPM (Capital Asset Pricing Model)

Costo del capitale proprio

Il costo del capitale proprio viene definito solitamente dalla sigla ke.

come si calcola

ke= kf + ß MRP

dove:

ke= costo del capitale proprio

kf= rendimento dei titoli a rischio nullo

Beta= coefficiente di rischiosità sistematica non diversificabile

MRP= premio per il rischio aziendale (market risk premium)

Note:

MRP

Il market risk premium è inteso come maggior rendimento atteso dal mercato azionario (Km) rispetto ad un investimento in titoli di debito privi di rischio (Kf = risk free rate).

Riassumendo:

Km = rendimento atteso dal mercato azionario

Kf = investimento in titoli di debito privi di rischio

Coefficiente Beta

Il coefficiente beta misura la rischiosità specifica della singola azienda. Possiamo dire che è la quantità di rischio che l'investitore sopporta investendo in una determinata azienda anziché nel mercato azionario nel suo complesso.

Il termine ß Beta

Sempre a riguardo del costo dell’equity possiamo ragionare sulla seguente formula.

ß Beta= COV (Ri * Rm) / VAR (Rm)

dove:

ß = il beta dell'azienda

Ri = il rendimento atteso dell'azione i

Rm = il rendimento atteso del portafoglio di mercato

Cosa ci indica Beta

-beta >1

il titolo si muove nella stessa direzione del mercato e con oscillazioni maggiori del mercato stesso

-0 < beta <1

il titolo si muove nella stessa direzione del mercato, ma con oscillazioni minori di quelle di mercato

-0 > beta >-1

il titolo si muove in direzione opposta al mercato, anche se in maniera contenuta

-beta <-1

il titolo si muove in senso opposto al mercato ed oscilla maggiormente rispetto al mercato stesso

Conclusioni

Il costo medio ponderato del capitale, solitamente definito dalla sigla WACC, è uno strumento prezioso per valutare il successo di un'azienda, qualunque siano le sue dimensioni.

Domanda

Il WACC è una metrica finanziaria piuttosto importante, ma io non ne sento parlare spesso, né in azienda né tra i miei amici investitoti, voi avevate già sentito parlare del WACC (il costo medio ponderato del capitale)?

THE END

Wow

Thanks for the course

It’s kinda difficult though

https://twitter.com/lee19389/status/1791485464089661444

#hive #posh

#hive

https://x.com/MunirTahir67705/status/1791552483145191471

Sì, l'ho sentito in azienda